Kempen Global Listed Infrastructure: Kwartaal update

Belangrijkste conclusies

- Vertragende economische groei – we verwachten dat ondernemingen die in staat zijn om de groei op peil te houden, hoger gewaardeerd worden.

- Stijgende rentes – hierdoor zal de focus meer gericht zijn op kasstroomgeneratie op de korte dan op de lange termijn gericht en is er meer aandacht voor het herfinancieringsrisico op korte termijn.

- De tijd is nu geschikt voor actief portefeuillebeheer als bottom-upanalyse. Inzicht in het groeitraject en de schuldpositie van een onderneming wint aan kracht als koersaanjager.

Oppotunities in slow growth...

De marktvolatiliteit was in het derde kwartaal van 2022 hoog. Het tweede halfjaar begon positief: de bedrijfsresultaten over het eerste halfjaar en de vooruitzichten vielen mee, terwijl de Amerikaanse Federal Reserve (Fed) een mildere toon aansloeg dan werd verwacht. De positieve trend hield aanvankelijk aan in augustus, maar het sentiment sloeg om toen Fed-voorzitter Powell zich harder opstelde. De beursindices gingen naar beneden en in september versnelde het tempo. De zorgen omtrent de inflatie, agressievere renteverhogingen en recessie hielden de markten weer in hun greep.

Waar liggen in een vertragende economie echter goede beleggingskansen? Wij denken dat de economische groei de komende jaren waarschijnlijk bescheiden blijft omdat centrale banken in hun strijd tegen de inflatie de rente agressief verhogen. Voor steunmaatregelen tijdens de covid-19-pandemie en de huidige energiecrisis hebben regeringen al diep in de buidel moeten tasten; hierdoor is de ruimte beperkt om de economie effectief te steunen nu geld lenen duurder wordt.

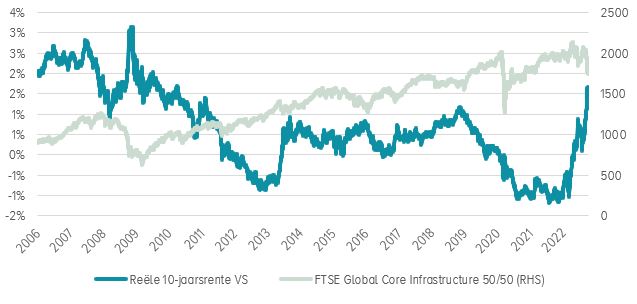

Stijgende reële rente remt economisch groei

Na een lange periode van accommoderend monetair beleid waarin de groei beperkt was, kwam het economisch herstel op stoom toen de economie na de pandemie werd opengesteld. Problemen in toeleveringsketens, tekorten op de arbeidsmarkt en geopolitieke onzekerheden wakkerden de inflatie aan. De hogere inflatie was echter meer structureel dan de meeste analisten verwachtten.

De inflatie was voor centrale banken reden om de monetaire teugels aan te halen. De nominale rentes gingen vanaf 2020 omhoog, maar de reële rente was tot de afgelopen zomer stabiel en bleef negatief. Inmiddels is de reële rente omhooggeschoten door de verwachting dat centrale banken hun basisrentetarieven agressief zouden verhogen en hun balans zouden verkorten om de inflatie terug te dringen richting het streefniveau voor de lange termijn.

De gestegen reële rente heeft gevolgen voor de leenkosten van ondernemingen en huishoudens en vertaalt zich in een hogere disconteringsvoet voor de waardebepaling van beleggingen – hierdoor gaan de voordelen van de gedaalde kapitaalkosten en gewijzigde obligatierentes voor een deel verloren.

Grafiek 1: Wereldwijde Beurgenoteerde Infrastructuur Versus Reële Rente

Bron: Kempen, FactSet, oktober 2022

Positionering – risico loont minder

Op grond van de recente versteiling van de rentecurve zou men verwachten dat conjunctuurgevoeligere infrastructurele subsectoren, zoals transportinfrastructuur en energietransport, het beter zouden doen. Deze subsectoren hebben namelijk baat bij een sterkere economische groei en inflatie. De agressieve verkrapping door centrale banken zal echter economische impact hebben – de kans op een recessie neemt toe. Gegeven de onzekere economische vooruitzichten denken we dat de focus binnenkort naar stabiliteit van de winst verschuift.

Wij stellen ons ten aanzien van conjunctuurgevoelige infrastructuur inmiddels wat voorzichtiger op: onze positie hierin schroeven we terug en de opbrengsten herbeleggen we in infrastructuurbedrijven die minder gevoelig voor en afhankelijk van de economische groei zijn. In het algemeen zullen volgens ons de marktrendementen gematigder zijn. Het is dan ook essentieel om selectief te werk te gaan. In de komende tijd zal groei vooral moeten komen van individuele ondernemingen. We richten ons op de kwaliteit van de winst en de kracht van de balans.

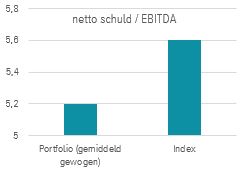

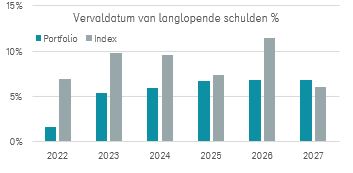

Herfinancieringsrisico op korte termijn

Een hogere reële rente leidt ook tot hogere rentelasten. Dit raakt vooral ondernemingen met een hoge schuldenlast die op korte termijn schulden moeten herfinancieren. Naast de directe impact krijgen sommige sectoren ook te maken met een indirecte impact: financieringskosten worden doorberekend en zullen de bestedingsruimte van klanten aantasten en in het verlengde daarvan de toekomstige groeikansen.

Door de stijgende rentes zijn rentedekking en herfinancieringsschema belangrijk. Deze twee aspecten houden we scherp in de gaten. Criteria voor onze beleggingen zijn een hoge mate van rentedekking en een beperkte herfinancieringsbehoefte op de korte termijn.

Grafiek 2: Schuld Niveaus En Herfinancieringsschema Van De Portfolio

Bron: Kempen, FactSet, oktober 2022

Rendementsontwikkeling

Met een negatief rendement van 2,1% in het derde kwartaal deed onze strategie het 80 bp beter dan de index. Over de eerste negen maanden van 2022 behaalde de strategie een positief rendement van 2,4% (voor aftrek van vergoedingen en kosten, in EUR), terwijl de wereldwijde aandelenmarkten terrein moesten prijsgeven (de MSCI All Country World Index verloor 13% in EUR). Dit illustreert het defensieve karakter van de sector en de diversificatievoordelen van de beleggingscategorie in de portefeuille van beleggers.

Het rendement van de strategie sinds het begin van het jaar is hoger dan de 1,3% van de benchmark, de FTSE Global Core Infrastructure 50/50. Gemeten vanaf de oprichting ruim drie jaar geleden presteert de strategie duidelijk beter dan de benchmark (11,9% geannualiseerd en voor aftrek van vergoedingen en kosten versus 9,4%).

Rendementsbijdragen op aandelenniveau

De grootste negatieve bijdragen aan het relatief rendement kwamen van 1) Jiangsu Expressway (-15%) dat gebukt ging onder het sentiment ten aanzien van de groei van de Chinese economie en de lockdowns in China, 2) Malaysia Airports (-14%) dat in de zomer nog verlies leed door het uitblijven van het herstel (het internationale reizigersverkeer bedroeg in juli slechts 35% van het niveau van 2019) en de onzekerheid op het vlak van regelgeving, en 3) CSX (-19%) dat te lijden had van stakingen en aanhoudende problemen met treindiensten, terwijl de CEO eerder dan verwacht terugtrad (dit riep vragen op over de toekomstige bedrijfsvoering).

Bronnen: Kempen, Factset, BNP. Gegevens per 30-9-2022. De cijfers geven het brutorendement weer; het effect van de beheervergoeding en kosten is hierin niet verwerkt. De hoogte van vergoedingen en kosten hangt af van de betreffende productstructuur en is van invloed op het nettorendement.

* De waarde van uw beleggingen kan fluctueren. In het verleden behaalde resultaten bieden geen garantie voor de toekomst.

** 2 januari 2019 – 30 juni 2022, geannualiseerde cijfers.

Dit document is opgesteld door de fondsbeheerders van het Kempen (Lux) Listed Infrastructure Fund (‘het Fonds’), beheerd door Kempen Capital Management N.V. (‘KCM’). De standpunten in dit artikel kunnen op elk moment , zonder voorafgaande kennisgeving, worden gewijzigd. KCM is niet verplicht om de inhoud van dit artikel bij te werken. Als vermogensbeheerder kan KCM, doorgaans ten behoeve van derden, beleggingen hebben in de in dit artikel genoemde financiële instrumenten, en kan KCM op elk moment besluiten om aan- of verkooptransacties in deze financiële instrumenten uit te voeren.

Dit artikel bevat geen beleggingsadvies, geen beleggingsaanbeveling, geen onderzoek of een uitnodiging om financiële instrume nten te kopen of verkopen, en mag niet als zodanig worden geïnterpreteerd. Dit artikel is gebaseerd op informatie die we als betrouwbaar beschouwen, maar we garanderen niet dat het juist of volledig i s, en er mag niet

als zodanig op worden vertrouwd. De meningen die hierin worden weergegeven, zijn onze huidige meningen op de datum die in dit artikel wordt vermeld. Dit artikel is onafhankelijk van het bedrijf geproduceerd en de hierin opgenomen standpunten zijn volledig die van KCM.

Disclaimer

Kempen (Lux) Global Listed Infrastructure Fund (het “Subfonds”) is een subfonds van het Kempen International Funds SICAV (het “Fonds”), gevestigd in Luxemburg. Aan het Fonds is in Luxemburg vergunning verleend en het staat onder toezicht van de Commission de Surveillance du Secteur Financier. Kempen Capital Management N.V. (KCM) is de beheerder van het Fonds. KCM heeft een vergunning als beheerder en staat onder toezicht van de Autoriteit Financiële Markten. Het Sub-Fonds is geregistreerd in het register van de Autoriteit Financiële Markten onder de vergunning van het Fonds.

Deze informatie biedt onvoldoende basis voor een beleggingsbeslissing. Lees daarom de Essentiële Beleggersinformatie (beschikbaar in het Nederlands Engels en diverse andere talen, zie website) en het prospectus (beschikbaar in het Engels). Deze documenten alsook de statuten, het jaarverslag en halfjaarverslag zijn kosteloos verkrijgbaar ten kantore van het Fonds, gevestigd op 6C. route de Trèves, L-2633 Senningerberg, Luxemburg en op de website van KCM (www.kempen.com/nl/asset-management). De informatie op de website is (deels) beschikbaar in het Nederlands en het Engels.

Het Subfonds is in een beperkt aantal landen geregistreerd voor aanbieding. Op de website zijn de landen te vinden waar het Subfonds geregistreerd is. De waarde van uw belegging kan fluctueren. In het verleden behaalde resultaten bieden geen garantie voor de toekomst.

Dit document van Kempen Capital Management N.V. (KCM) wordt u slechts ter informatie aangeboden en biedt onvoldoende informatie om een beleggingsbeslissing te kunnen nemen. De informatie in dit document is niet compleet zonder de mondelinge toelichting gegeven door een medewerker van KCM. KCM heeft een vergunning als beheerder van diverse ICBE’s en ABI’s en is bevoegd om beleggingsdiensten te verlenen en staat als zodanig onder toezicht van de Autoriteit Financiële Markten. Uit dit document mag niets worden gebruikt zonder toestemming vooraf van KCM.

Beleggen brengt risico's met zich mee, u kunt uw inleg verliezen. De waarde van uw beleggingen is mede afhankelijk van de ontwikkelingen op de financiële markten. In het verleden behaalde resultaten bieden geen garantie voor de toekomst.